借金問題・債務整理の弁護士・法律相談

取立てや返済を直ちにストップさせます。

その上で生活再建の最適な方法をご提案します。

こんなお悩みありませんか?

- 借金を整理して、生活を再建したい

- 借金の取立ての連絡が怖い

- 破産をしたいが、会社に知られたくない

- 借入金の利息が高く借金が減らない状態だが、任意整理や過払金の回収ができるか知りたい

- 消費者金融から高い利息で借りていたことがあり、過払い金があるか知りたい

- 毎月の返済が苦しく、破産や任意整理を検討したい

- マイホームを処分せずに借金の整理がしたい

借金問題・債務整理について

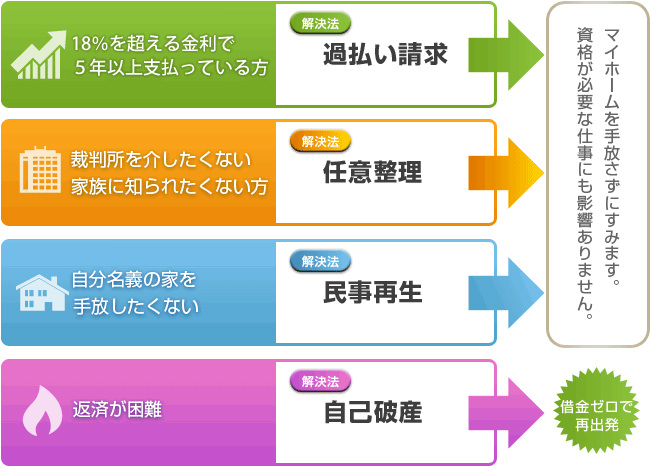

借金問題といってもその解決策は様々です。また、個人のニーズや生活環境に合わせてとるべき解決策が異なります。

重要なのは、完全に債務の返済ができなくなる前に、弁護士に相談することです。早い段階でご相談いただければ、家計や事業の見直しを図り、再生することができるかもしれません。また、場合によっては、ご自宅や一定の財産を残せるかもしれません。

当法律事務所では、2人以上の弁護士が対応し、多角的な視点から最善の解決策をご提案させていただきます。また、弁護士は職務上、守秘義務を負っておりますので、弁護士からご家族や勤務先へ問い合わせることはいたしません。場合によってはご家族にご協力を求めたほうがよい場合もありますが、その場合も事前に協議させていただきます。

最善の債務整理を行います

よくある質問

過払金請求

過払金とは何ですか?どうして過払金は発生するのですか?

過払い金とは文字通り、貸金業者に払い過ぎたお金のことです。

利息制限法第1条では、元本100万円以上では年15%、元本10万円以上100万円未満では年18%、元本10万円未満の場合は年20%を利息の上限(制限利息)とし、この上限を超えた利息(超過利息)の支払いは無効です。

多くの消費者金融業者は、その上限を超えた約定利息(グレーゾーン利息)で貸付をしていますので、制限利息で再計算をし、払いすぎた金額を元本返済に充てることによって、元本が完済されてなおも払いすぎたお金(過払金)の返還を貸金業者に返還して欲しいと請求することができます。

ではなぜ、消費者金融業者は、無効なはずの利息制限法を超えた利息で貸付けを行うのでしょうか。

これは、出資法との関係での問題になります。 平成18年改正前出資法第5条第2項では、利息の上限を29.2%(現行法は20%)を超過した場合にのみ刑事罰を科しています(これに違反する貸金業者は、一般的にヤミ金融と呼ばれます)。

他方、利息制限法には、超過利息の貸付に対する罰則規定が無い為に、多くの貸金業者は出資法の上限である年29.2%の利息で貸付を行っていました。

もう1つは、平成18年改正前貸金業規制法第43条第1項の「みなし弁済」との関係があります。みなし弁済は、「債務者が利息として任意に支払った金銭は、超過利息であっても有効な利息として弁済したものとみなされる」と規定されています。この要件は非常に厳格に規定されておりますが、貸金業者はこのみなし弁済をたてに、過払金は発生していないという主張をします。しかし、みなし弁済が認められることは非常にまれであり、裁判所の多くの判例も、適用を否定しています。なお、上記出資法の改正により、利息の上限が利息制限法と同じ20%となったため、みなし弁済は廃止されました。

過払い金を取り戻すことで、他の債務返済の原資にあてることや、生活費にまわすこともできますので、可能な限り回収することをお勧めいたします。

過払金が発生しているか知りたいのですが…。返済した時の領収書がなくても可能ですか?

過払金が発生しているかどうかをはっきり知るためには、過去の借入日・返済日およびその金額の履歴(取引履歴)を各貸金業者から取り寄せ、法定利息に引き直して計算しなくてはなりません。取引履歴の開示は、法律により貸金業者に義務付けられています。目安としては、借入から返済を続けてすでに5年を超えている場合、過払い金が発生している可能性があります。

過払金の請求は弁護士や司法書士でないとできませんか?

もちろん本人から請求することは可能です。ただし、

(1)プロの業者との交渉を全て本人が行うこと

(2)ある程度の法律知識が必要なこと

(3)そもそも貸金業者は素人を甘く見て本人との交渉になかなか応じてくれないこと

(4)貸金業が過払金請求に応じないとなると裁判により回収をする以外に方法が無くなり、仕事をしながら訴訟をするとなると時間的にも大変なこと

などの不都合を覚悟しておく必要があります。

ブラックリストに登録されますか?

1. 借金完済後、契約の解約をした後であれば、信用情報機関には登録する術がありませんので、ブラックリストに登録されることはありません。

2. また、返済を継続しながら過払を計算することで、事故情報扱いにしないように手続を進めることができます。

過払金返還手続について教えて下さい

払金回収の方法は下記の流れになります。

1. 手持ちの契約書、振込明細書などの資料をもとに、過払金が発生しているか否かの検討をする(手持ちの資料が少ない場合は記憶をたどっていただきます)。

2. 各貸金業者に取引履歴の請求(電話か書面)をします。一部しか開示しない業者には、再度請求をかけます(一部しか開示してこない場合、過払金が発生している可能性は高いと思われます)。

3. 制限利息に基づき、引き直し計算をおこないます。

4. 過払金が発生している場合は、業者に請求します(この時から返済をストップします)。

5. 交渉による和解をします。この際、引き直し計算に過払があると、貸金業者は「残りの債務をゼロにするので、過払金もなしということで和解しましょう」という提案をしてくることがあります。これを「ゼロ和解」と呼びます。「ゼロ和解」は貸金業者に利益をもたらすだけですので、訴訟をしてでも回収する覚悟で交渉します。早期に過払金を回収したい時は、「8割和解」等、減額による和解の検討も考慮します。

6. 業者からの支払を受けます(和解日から2~3か月後になります)。

完済後の過払金返還請求とブラックリストについて質問です。6年前に消費者金融への借金を完済しましたが、過払金があることがわかりました。まだ過払金の回収は可能でしょうか?また、返還の請求をした場合には、いわゆるブラックリストに記載されてしまいますか?

過払金返還請求の時効は、取引終了から10年です(最高裁平成21年1月19日)。6年しか経っていないのであれば、まだ請求することが可能です。また、完済後解約した場合には、その後の貸金業者と消費者との行為について記録する項目がないので、ブラックリストに載ることは基本的にありません。ただし、解約をしていないようなケースでは、ブラックリスト扱いになる可能性はあります。

任意整理

任意整理の手続は、どんな場合に利用できますか?

一定の収入がある場合、原則として5年以内で利息制限法に基づいて減額された債務の返済が可能である場合に利用可能です。

任意整理のメリット・デメリットは?

メリット

(1)破産手続を取ると資格を失ってしまう職種の方でも、資格を失わずに済みます。 該当する資格には、弁護士、司法書士、税理士、公認会計士などがあります。

(2)所有財産(自宅や車など)を確保できます。 現在利用している住宅ローン・車のローンは契約通りに支払いを続ければ処分されることはありません。但し、住宅ローンのケースでは返済計画の見直しなどを申し出た場合、再調査され、一括返済を求められる場合もあります。

デメリット

自己破産や民事再生のような大幅な減額はあまり期待できません。

債務者との交渉不調の場合、貸金返還請求訴訟を提起される事があります。

信用情報機関に任意整理をしたことが記録されます。(いわゆるブラックリストに載った状態)5~7年間は新規のローン・クレジットが組めません。

任意整理は弁護士や司法書士に依頼しなければ出来ないのですか?

債権者は債務者との直接交渉にはなかなか応じないのが実情です。弁護士・司法書士に依頼することを強くお勧めします。また、弁護士・司法書士に依頼した場合、受任した旨の通知を債権者に送付すると、債務者への請求が止まり、精神的な面で安心です。

任意整理は、家族に知られずに出来ますか?

可能です。但し、同居家族が新たなクレジットカードの発行を断られる可能性などがあり、100%秘密に出来るとは言えません。ご家族に、無用の不信を抱かせないためにもお話ししておくことをお勧めします。

ギャンブルでの借金が大半なのですが、任意整理できますか?

可能です。任意整理をする場合の借金は原因を問いませんので、ギャンブルによりできた借金でも支障にはなりません。自己破産とは異なるところです。

弁護士・司法書士に債務整理を依頼すると取立ては止まりますか?

止まります。当法律事務所では、委任を受けた当日遅くとも翌日には、債権者に対して、受任した旨及び取引履歴の開示を求める通知をします(これを「介入通知」といいます)。この介入通知が届くと、消費者金融等貸金業者は、債務者に直接会うことはもちろん、電話による取立ても出来なくなります。

ブラックリストに一生載りますか?

一生ではありませんが、5年から7年間は信用情報機関による情報に「事故扱い」(いわゆるブラックリスト)として登録されます。その期間は新たにローンを組んだり、クレジットカードを作ることは難しくなります。

弁護士や司法書士に任意整理を依頼すると、貸金業者との間でどのような交渉をするのですか?

貸金業者に対して取引履歴の開示を請求し、利息制限法の制限利息以上の利息を支払っていたことが明らかになった場合は、その差額について、元本に充てることによる返済額の減額を求めます。さらに、減額後の残債務については、将来、利息や遅延損害金を付けないこと、原則5年で無理なく返済できるような返済計画(例えば、ボーナスは返済の原資に充てずに、緊急時のために残しておくなど)を見直すこと、といった事項に応じてもらう内容の和解交渉をしていきます。

残債務が大きく、5年以内に完済出来ない場合はどうなりますか?

5年以内に返済できない時は、さらに長期の分割払や返済総額の減額をすることもあります。ただし、任意整理には、法的強制力がなく債務者が元金の減額に応じることが少ないのが現状です。そこで、このような場合は、個人再生(元金を大幅に減額(最大で80%カット))又は自己破産(元利金全額を免除)することを検討することになります。

個人再生

民事再生(個人再生)とはどのような手続ですか?

大幅に減額された借金を原則3年で返済していく手続です(住宅ローンは1円の減額もありません)。裁判所が認めた計画通りに借金を完済すれば、減額された額の返済義務は免責されます。

個人再生のメリットはなんですか?

元本も含めた借金の大幅な減額(最大90%カット)が可能です。

任意整理では、交渉中強硬な債権者による給与差押等の措置を止めることはできませんが、個人再生では、そのような差押の排除・中止・取消をすることが可能です。

住宅資金貸付特則の適用を受けることができる場合は、自宅を残しておくことができます。

自己破産では、免責を受けるまで警備員・生命保険外交員・宅地建物取引士などの職に就くことが出来ませんが(資格制限)、個人再生では資格制限はありません。つまり、マイホームを手放したくない方、自己破産すると一定期間職に就くことができない方が利用すると便利な手続です。

免責不許可事由がありません。

個人再生を利用した場合のデメリットはなんですか?

自己破産とは異なり、債務が全て減額されるわけではありません。なお、住宅資金特別条項(住宅ローン特例)を利用する場合には、住宅ローンについては全額、その他の債務も減額された債務を支払わなければなりません。

任意整理は、依頼する専門家の報酬の他はほとんど費用がかかりませんが、個人再生は申立時に裁判所へ予納する費用がかかります。ただし、元金の大幅なカットがあります。

自己破産との違いはなんですか?

自己破産と民事再生(個人再生)の違いは、大きくは以下の3点になります。

借金の免除・減額

自己破産では借金は免除されますが、個人民事再生では借金は減額されても原則3年間で減額された借金を返済しなければなりません。

財産の処分

自己破産は20万円以上の財産は処分されますが、個人民事再生ではマイホーム、車等の財産を手元に残すことが可能です。

資格制限

自己破産をした場合は、警備員や外交保険員等の職に就くことはできませんが、個人再生にはそのような資格制限はありません。

| 自己破産 | 民事再生(個人再生) | |

|---|---|---|

| 借金 | 無くなる | 大幅に減額して(住宅ローン減額なし)3年間で返済 |

| 負債総額 | 制限無し | 住宅ローン等を除いて5,000万円以下 |

| 申立制限 | 無し(無収入でも可) | 継続的収入の見込みのある方 |

| 財産 | 20万円を超える高価な財産処分 | 処分されない。但し、東京地方裁判所「自己破産の財産換価(自由財産拡張)基準による |

| 資格制限 | 有(免責許可を受けるまで) | 無し |

| その他 | ギャンブルや浪費等での借金は免責不許可事由 | 免責不許可事由なし |

アルバイトやパートでも個人民事再生を利用できますか?

個人民事再生を利用できる1つの要件として、「将来において継続的に収入が見込めること」という収入要件があります。アルバイト・パートタイマーの方に民事再生が認められることは難しいでしょう。同様に専業主婦の方も、ご主人に一定の収入があるとはいえ、認められることは難しいと思われます。

借金はどのくらい減るのですか?

原則としては、借金の5分の1か100万円(住宅ローンを除く)の多い方の額を3年間で返済します(最低弁済要件・下記表参照)。但し、マイホーム等の高価財産を上記の要件で手元に残すことは出来ません。そのための清算価値保障原則という制度があります。これは、財産を手元に残す代わりに、その財産を処分したならば少なくとも債権者へ配当される額を返済しなければならないというものです。さらに、給与所得者等再生では、可処分所得要件というものがあります。これは、手取り所得(所得税・住民税・社会保険・雇用保険を差し引かれた額)から最低限度の生活費(生活保護を基準として算出)を差し引いた額(可処分所得)の2年分を弁済しなければならないという制度です。給与所得者等再生の場合は、最低弁済額、清算価値、または可分所得の高い額を弁済しなければなりません。

| 債務総額 | 最低弁済額 |

|---|---|

| 100万円未満 | 全額 |

| 100万円以上500万円以下 | 100万円 |

| 500万円を超え1,500万円以下 | 債務総額の5分の1 |

| 1,500万円以上3,000万円以下 | 300万円 |

| 3,000万円以上5,000万円以下 | 債務総額の10分の1 |

個人再生申立費用は?

収入印紙:1万円

郵便切手代:4千~8千円(各地方裁判所によって異なります)

予納金

官報公告費として11,928円を個人再生申立と同時に裁判所へ納付します。個人再生委員が選任される場合は、予納金として報酬額が加算されます(東京地裁では必ず個人再生委員が選任されます)。

※東京地裁では、再生計画における弁済予定額を再生計画の認可決定があるまで、個人再生委員の銀行口座に振込送金することとなっております(分割予納金制度)。例えば、弁済予定額が10万円の場合、申立から認可決定までの約66日間(予定)、毎月10万円ずつを再生委員の口座へ振込送金することにより、債務者が計画通りに返済していけるかどうかチェックする制度です。再生計画が認可されますと、個人再生委員への報酬(5万円)を差し引いた額を債務者へ返還いたします。

個人再生したことは、勤め先や家族、友人に知られますか?

個人再生では、再生計画認可決定するまで3回官報に掲載されますが、一般の方々は官報を読む事など稀です。勤め先や知人からの借金がある人以外は、家族を含めて、知られることはないと考えてよいでしょう。ただし、再生計画の認可以後3年間の返済を続けていかなければなりません。この期間は、ご家族の協力は不可避といえます。当事務所としては、同居の家族の方々には、お話ししておくことをお勧めします。

個人再生した場合、保証人にはどのような影響がありますか?

個人再生については、保証人の債務は減額されません。つまり、再生債務者本人の借金は減額されても保証人は従来どおりの保証債務を負っていることになります。それどころか、債権者は保証人に対して全額返済を請求するおそれがあります。保証人との不要なトラブルを避けるためにも、保証人に事前に話したうえ、保証人に支払ができない時は、保証人も債務整理をする必要があります。

再生計画は認可されたのですが、勤め先をリストラされてしまい、支払ができなくなりそうです。就職活動はしていますが、どうすればいいのでしょうか?

計画通りに返済できないときは、債権者からの申立により、再生計画が取り消されることがあります。再生計画が取り消されることは、借金が元の額に戻るということですので、せっかくの再生計画が台無しです。 ただし、リストラ・減給・交通事故・病気などで再生計画通りの返済ができなくなった場合には、以下の手段を執ることができます。

再生計画の変更を申し立てることができます。

再生計画の変更によって対処することができないときは、以下の要件のもと、免責(ハードシップ免責)を申し立てることができます。

(1) 4分の3以上の額の返済が返済期限を延長する再生計画の完了していること

(2) 免責の決定をしても、再生債権者の一般の利益に反しないこと(清算価値を超える弁済をしていること)

(3) 返済期限を延長しても計画遂行がきわめて困難なこと

ただし、ハードシップ免責が認められる場合であっても、住宅ローンは従来通り、返済を続けていかなければならず、返済不能となれば競売手続が進められます。当法律事務所では、各債権者への返済を当法律事務所で代行するシステムも行っておりますのでご利用下さい。その場合、振込1回あたり735円の費用をお支払いいただきます。

個人再生を申立てても自動車を所有できますか?

個人再生をした場合の自動車の取扱いは、ローンが残っているか等によります。ローンが残っている場合は、自動車の所有権はローン会社に留保されていることが通常ですので(所有権留保)、自動車は原則としてローン会社へ引き揚げられてしまいます。ローンの支払いが完済している場合は、自動車を所有し続けることは可能ですが、最低限自動車の価値以上の返済をしなければなりません(清算価値保障原則)。

その他の財産についても所有し続ける場合は、その価値以上の返済をしなければなりません。将来受け取る予定の退職金については、その予定額の8分の1の金額が精算価値として計上され、その価値以上の返済をしなければなりません。退職金の算定の基準は、個人再生申立時において、自己都合退職した場合の退職金の額になります。

個人再生(住宅ローン関係)

個人民事再生を使えば住宅を手放さずに済みますか?

住宅ローン特例付の個人再生のメリットの一つは、住宅等を手元に残しつつ、借金の減額、返済計画のリスケジュールができることです。個人再生では、住宅ローン以外の担保が付いていなければ、再生計画に「住宅資金特別条項(住宅ローン特例)」を定めることで、住宅を維持できます。

住宅資金特別条項(住宅ローン特例)とはどういう条項ですか?

住宅ローン契約の変更を認める制度です。住宅ローンの返済が滞ると、競売により住宅を失うおそれがあります。しかし、住宅ローン特例を含めた再生計画の認可により、これに従って弁済すれば、住宅は失わずに済みます。ただし、住宅ローンの残額が減額されるものではありません。この特則には、以下の5つの類型があります。

1. そのまま型

これは住宅ローンについては従来通りの返済を続けていきながら(返済計画の申立て中も裁判所の許可を得て返済を続けます)、住宅ローン以外の債務を整理する手続です。実務的には、この「そのまま型」の利用が一般的です。

2. 期限利益回復型

住宅ローンの返済を滞納したため「期限の利益」を喪失している場合に、再生計画認可決定後は従来通りに返済するが、それ以前の滞納分と遅延損害金については他の借金と同様に原則3年間で分割して支払う方法です。滞納額とその損害金の分だけ返済額が大きくなり、負担は増します。

3. 最終弁済期延長型

2.の方法によって契約通りに返済できる見込みがない場合に、最長10年かつ最後の支払の際に再生債務者の年齢が70歳を超えないことを条件に、返済期間を延長してもらう方法です。

4.元本据置型

3.のように、返済期限を延長しても、他の借金返済期間(3~5年)において、住宅ローンの返済が困難な場合に、その期間中は住宅ローンの返済額を他の債権者への弁済額分だけ減額してもらい、住宅ローンの支払を一部軽減させ、他の債権者への完済後、不足分を上乗せして返済していくものです。

5.同意型

1.~4.とは無関係に、債権者との交渉で自由に住宅ローンの返済計画を変更するものです。

住宅ローン特例を利用できる要件はなんですか?

民事再生法では次の4つの要件を定めています。

1.「自己の居住の用に供する」建物を所有していること

2. その住宅に住宅ローンの(根)抵当権が設定されていること

3. その住宅に住宅ローン以外の(根)抵当権が設定されていないこと

4. 住宅ローン債権者が数人あるときは、その全員に対して住宅ローン特例を定めること

私は一階を店舗、二階を住宅として利用しています。住宅ローン特例を利用することはできますか?

住宅ローン特例が利用できる建物とは、以下の要件を満たすものをいいます。

1. 債務者が自己の居住用に使用する建物であること

夫婦など共有の場合でも問題ありません(各々の持分は関係ありません)。

2. 債務者が専ら居住の用に供していること

(1)別荘や投資用建物は住宅に該当しません。

(2)転勤のため、現在は一時的に他人に賃貸しているが、転勤終了後は居住用として利用する場合は居住用建物に該当します。

3. 建物の床面積の2分の1以上が専ら居住の用に供されること

店舗等併用住宅や2世帯住宅でも債務者が専ら居住用に供する部分が2分の1以上であれば「住宅」に該当します。

住宅ローンの借り換えをした場合でも、住宅ローン特例による個人再生は利用できますか?

住宅ローン特例の住宅資金貸付債権は、次の要件を満たしている必要があります。

1. 住宅の建設もしくは購入に必要な資金又は住宅の改良に必要な資金の貸し付けによって生じた債権

2. 分割払の定めのある債権

3. 抵当権・根抵当権が住宅に設定されていること

借り換え後の債務であっても、従前のローンに代わり、住宅ローンの返済に充てられるわけですから、上記要件を満たす限り、住宅資金貸付債権となります。

リフォームのためのローンや、いわゆる諸費用ローンに住宅ローン特例が利用できますか?

リフォームに必要な資金として貸し付けられた債権も、住宅資金貸付債権に該当し、住宅ローン特例が認められます。これに対し、いわゆる諸費用ローン(不動産取得時の仲介手数料・登記手続費用・各種税金などの費用のための貸付債権)については、直ちに住宅資金特別債権に該当するということは困難であり、住宅ローン特例の利用は難しいといえます。ただし、諸費用ローンの使途が契約上明確であり、その額が住宅ローンに比してかなり少額の場合に、住宅ローン特例の利用が認められた例もあります。

住宅ローンの支払いを延滞している場合や、自宅に競売による差押えの登記がされている場合、税金の滞納により差押えの登記がされている場合など、住宅ローン特例の利用はできますか?

住宅ローンの支払いを延滞している場合

住宅ローンを延滞している場合でも、住宅ローン特例の利用が認められる場合があります。

住宅ローン特例を利用するためには、住宅ローンの弁済許可を得なければなりませんが、住宅ローンの支払いを延滞し、既に期限の利益を喪失している場合には、弁済許可を得ることはできません。もっとも、住宅ローン会社との交渉により、再度期限の利益を付与してもらうことができれば、弁済許可を得て住宅ローン特例を利用することができます(前掲「期限利益回復型」参照)。住宅ローン会社は再度の期限の利益の付与にあたり、これまでの滞納分と遅延損害金の支払いを要求してくる場合がありますので、再生債権者間での不公平(偏頗弁済)とならないよう、配慮する必要があります。すなわち、この場合は「住宅ローン契約の期限の利益喪失条項の確認」、「住宅ローン会社との粘り強い交渉」、「偏頗弁済とならない支払い方法の検討」、「遂行可能性のある再生計画の策定」といった、高度に専門的な知識及び技術が必要となります。

また、住宅ローンの延滞により、債務者に代わり保証会社が残額を債権者に弁済することがあります(代位弁済)。この場合は、代位弁済後、6か月以内に個人再生の申立をしなければ住宅ローン特例を利用できなくなります。

自宅に競売による差押えの登記がされている場合

再生手続開始決定がなされると、申立前の再生債権に基づく仮差押えや差押え等の手続は中止します。したがって、住宅の所有権を失う見込みがありませんので、住宅ローン特例の利用が認められます。もっとも、それだけでは自宅に付された差押えの登記は抹消されないため、差押え債権者が差押えを取り下げない場合には、別途、登記を抹消する手続きを執る必要があります。

税金の滞納により差押えの登記がされている場合

民事再生をすると、原則としてすべて債務が減額されますが(住宅ローンを除く)、以下の債務については、減額されません。

1. 租税債務

2. 養育費の支払義務

3. 交通事故等に基づく損害賠償債務

4. 交通違反などの罰金

したがって、上記債務をそのままにしておくと強制執行手続に移行していきます。その結果、住宅に差押えがなされ、再生債務者が住宅の所有権等を失うと見込まれる場合は、住宅ローン特例を定めた再生計画書は認可されませんので、住宅ローン特例は利用できません。あらかじめ差押えの解除等について債権者や徴収機関との協議が必要です。

夫婦で自宅を共有しています。住宅ローンも連帯債務で借り入れていますが、夫のみが住宅ローン特例を利用して個人再生をすることは可能ですか?夫婦の一方が債務者で、他方が連帯保証人の場合はどうでしょうか?

住宅ローン特例利用の要件は前述している通りですので、住宅ローンが連帯債務であっても住宅ローン特例は利用できます。住宅ローン特例を利用しない場合、再生計画認可決定による期限の猶予は、別除権者、連帯債務者、保証人、物上保証人等には影響を及ぼしません。よって、契約書の期限の利益喪失事由に「債務者の破産、個人再生等」と定められていれば、夫が再生手続開始決定を受けても、連帯債務者若しくは保証人である妻が、再生債権者から一括返済を求められるおそれがあります。しかし、民事再生法は、住宅ローン特例を定めた再生計画は他の連帯債務者、保証人にも効力を有すると定めていますので、一方に対する期限の猶予は他方にも効力を有します。

夫婦共有の自宅の購入にあたって、抵当権が不動産全体に設定され、その被担保債務が夫と妻とで別々に設定されている場合(いわゆるペアローンの場合)、夫が単独で個人再生手続申立てを行い、住宅ローン特例を利用することはできますか?

いわゆるペアローンのケースでは、再生債務者(夫)以外の者(妻)の債務を担保するため、再生債務者(夫)が自己の持ち分で物上保証していることになるため、形式的には民事再生法第198条第1項但し書きに該当し、住宅ローン特例は利用できないのではないかという問題がありました。この場合、夫婦双方で再生手続の申立を行う場合に住宅ローン特例の利用を認める運用が行われています。 この場合、以下の要件が必要となります。

1. 同一家庭を営んでいる者が、いずれも個人再生手続の申立をすること(同時でなくとも良い)。

2. いずれも住宅ローン特例を利用する旨の申述をすること。

また、東京地裁や大阪地裁では、(1)妻に住宅ローン以外の債務がなく、(2)妻に再生手続を利用する必要性に乏しい場合には、夫単独の申立てでも住宅ローン特例の利用を認めた例があります。

自己破産

自己破産手続きとはどのような手続きですか?

自己破産手続きとは債務者の全財産・将来の収入をもってしても借金の返済が困難であると裁判所が認めた場合、財産の処分をしてそのお金を債権者に配分し、残りの借金の支払義務を免除してもらう手続きです。東京地方裁判所では2つの自己破産手続きがあります。

1. 同時廃止手続き

債務者の保有する財産が合計99万円以下で、かつ浪費・ギャンブル等で出来た借金等、免責不許可事由がない場合に、破産管財人が調査する手続きを省き、破産手続き開始と同時に手続き終了し、免責手続きのみをする手続きです。債務者は原則1回裁判所に行くことになります。3~4か月で手続き終了です。

2. 少額管財手続き

債務者に処分する財産があったり、免責不許可事由がある場合等に、破産管財人がその財産や免責不許可事由を調査する手続きです。裁判所へ1回、破産管財人の事務所へ1回行く必要があります。6か月程度で手続きは終了します。

いくらくらい借金があると破産できますか?

金額は決まっていません。「支払不能」であることが要件となります。「支払不能」とは、現在の財産や収入では支払能力が無いために弁済期にある債務を継続的・一般的に弁済出来ない状態のことをいいます。例えば無職の方で高価な財産も無いような場合には、負債が100万円であっても「支払不能」と判断される場合もあります。

借金の大半がギャンブルによるものですが破産できますか?

破産宣告は受けられますが、ギャンブルや浪費(買い物・旅行)によってできた借金は、免責不許可事由に該当するため、免責が認められない可能性があります。

破産の申立をするとサラ金からの取り立ては止まりますか?

止まります。弁護士・司法書士に債務整理を依頼した場合、委任を受けた旨の通知を貸金業者に通知します。この通知を受けた貸金業者は本人への直接の取り立てはもちろん、連絡をすることも出来ません。

自己破産すると借金を返済しなくてよいのですか?

借金の支払義務を免れることを免責といいます。この免責が確定すれば債権者へ元金及び利息の返済をする必要がありません。ただし、全ての債務が免責されるわけではなく、下記の債務は免責されません。

1. 税金

2. 悪意の不法行為に基づく損害賠償債務

3. 故意・重過失による生命・身体に対する侵害によって生ずる損害賠償債務

4. 養育費や扶養義務の支払債務

5. 罰金など

自己破産すると会社を解雇されるのですか?

会社は自己破産したことを理由として解雇をすることは出来ません。

自己破産すると全財産が処分されるのですか?

99万円を超える現金と、時価20万円を超える高額財産については原則処分されます。ただし、20万円を超える財産であっても、生活必需品については処分されません。

自宅は処分されますか?

自己破産では高額資産は処分されてしまいます。自宅も処分の対象になります。その場合、住宅ローンが残っていれば、住宅ローン会社の競売によるか、破産管財人による売却により処分されます。

自己破産するとすぐにマイホームを出て行かなくてはなりませんか?

すぐに引越をする必要はありません。どれくらいの期間住み続けられるかは、いつ売却されるかにもよりますが、目安としては6か月~1年、または1年以上になることもあります。

マイカーは処分されますか?

マイカーのローンが残っている場合、ローン会社がローン完済まで所有権を留保しておく契約が一般的ですので、契約に基づきローン会社が引き揚げます。ローンがない場合は、時価が20万円を超えればマイカーは処分されます。

自己破産をすると賃貸中のアパートを出て行かなければなりませんか?

家賃を支払っていれば出ていく必要はありません。

自己破産すると家族にはどんな影響がありますか?

自己破産しても家族の財産が処分されたり、家族が借金やローンを組めなくなったり、家族が返済を肩代わりしなければならないといったことはありません。自己破産は本人のみの問題です。但し家族のどなたかが連帯保証人になっていると、借金の返済を求められたり、自宅を家族と共有で持っている場合は自宅を処分されたりします。

友人に保証人になってもらっています。友人に迷惑がかかりますか?

自己破産をすると、保証人がいる場合、債権者は保証人に対して借金の一括請求をします。借金の額により保証人も債務整理が必要となる場合もありますので、保証人には事前に知らせておくことをお勧めします。

友人から借金をしています。出来れば返済をしたいのですが。

自己破産手続きをする場合には、債権者に平等でなければいけません。友人だからといってその人だけに返済をすると、免責不許可事由にあたり、免責が認められない場合もあります。

特定調停

特定調停のメリットについて教えて下さい。

特定調停のメリットには、以下の点があります。

1. 申立の手続が簡単

簡易裁判所の受付に定型の申立用紙が用意してあるので、その用紙を使用して自分で申立てることができます。

2. 費用が安い

債権者1人(1社)当たり、申立手数料が500円(収入印紙)と、郵便切手代のみです。

3. 借入元金を減らすことが可能

借入金の利息が利息制限法に定める限度より高い場合は、同法に定める利率に引直し計算して残元本を確定します。引直し計算をして過払金があるときは、過払金返還の申立をすることができます。

4. 債権者の一部だけを相手にすることが可能

特定調停は、債権者の一部だけを相手に申立てることが可能です。特定の債権者の協力のもと、柔軟な債務整理が可能です。

特定調停のデメリットは何ですか?

1. 自己破産とは異なり、調停の場合、月々一定の金額を返済することが必要です。これができない場合は調停の申立てはできません。

2. 特定調停の場合、債権者が支払条件を承諾することが必要です。よって、通常は、個人再生のように元金を大幅に減額すること(最大80%カット)はできません。

債権者の1人だけを相手に申立できますか?

特定調停は自己破産等とは違い、債権者の一部を相手にすることも可能です。例えば、車のローンは従来通り支払いし続け、その他の債権者を相手に特定調停の申立をすることも出来ます。

特定調停を申立てるとブラックリストに載りますか?

信用情報機関にその旨が登録されます。よって、以後5~7年間は新たなローンを組んだり、クレジットカードを作ったりすることが出来ません。

特定調停申立の必要書類は?

特定調停申立には、以下の書類が必要です。

1. 申立書

2. 財産の状況を示す明細書(※)

3. 特定債務者であることを明らかにする資料(※)

4. 債権者一覧表

※申立人の収入・借金その他の財産が分かる資料です。

調停が不成立となった場合は、どうなりますか?

債権者との合意に至らなかった場合、裁判所の決定(いわゆる17条決定)に対し債権者が異議を申立てた場合、又は、債務者が調停の申立を取り下げた場合は、調停は不成立となります。 この場合、債務者は契約通りの借金を払わなければなりませんので、他の債務整理の方法を考える必要があります。

特定調停成立後、調停の内容通り支払わないとどうなりますか?

調停調書は裁判所の判決と同様の効力を持っています。調停通りに支払わなければ、債権者は調書に基づいて債務者の給料差押え等の強制執行をすることができます。

事例紹介

Aさん(37歳男性 カメラマン)は、接待費を工面するためキャッシングをしました。当初は1社でしたが、半年後には6社からの借入れになってしまいました。3年程は、何とか工面して返済をしていましたが、景気も悪くなり給与も増えないので支払が滞るようになり、債権者からの督促が始まり、返済金を調達する為に、また借入れを繰り返すようになってしまいました。

弁護士のもとへ相談に訪れた際の債務額は8社合計約567万円であり、月々の返済額は約18万円の状態でした。

弁護士が受任し、直ちに債権者からの督促が止まりました。Aさんも気分が楽になったと喜んでおりました。約8ケ月後、8社との和解が成立しました。引き直し後の金額の合計は59万円になり、内5社より併せて過払金280万円がありましたので、その過払金をもって59万円の債務の支払いに充てることになりました。

その後、Aさんは返済の束縛から解放され、気分一新で仕事に励む事ができたそうです。

Sさんは、当法律事務所の弁護士に相談に来られた際、消費者金融3社に対し330万円余りの債務を抱えており、返済に困っていました。弁護士において、債権者からそれまでの取引経過を提出してもらい、利息制限法の引き直し計算を行ったところ、元本の返済が終了しているばかりか、逆に3社に対して合計690万円余りの過払金があることが判明し、これを返還してもらいました。

Kさんは、子供の学費などのために消費者金融などから借金をしていましたが、体調を崩して一時期働けなくなるなどして借金が膨らんでしまい、8社に約170万円の負債を負って、これを返済できなくなってしまいました。Kさんは、当事務所弁護士に破産申立てを依頼し、免責許可決定を受けて再出発されています。

Dさんは、自営業を営んでいましたが、一時期売上が落ち込むなどして、負債が14社1,800万円に膨らんでしまいました。Dさんは、当法律事務所弁護士に依頼して個人再生を行い、一部カットしてもらった負債を返済して、再出発を果たされています。

「虎ノ門法律経済事務所」は弁護士の相談、費用の案内も明朗で安心です。